首页 > 新闻动态 > 市场动态

今日起暂停熔断!美国证监会前主席:熔断机制只应该在极端异常的情况下被触发2016-01-08

|

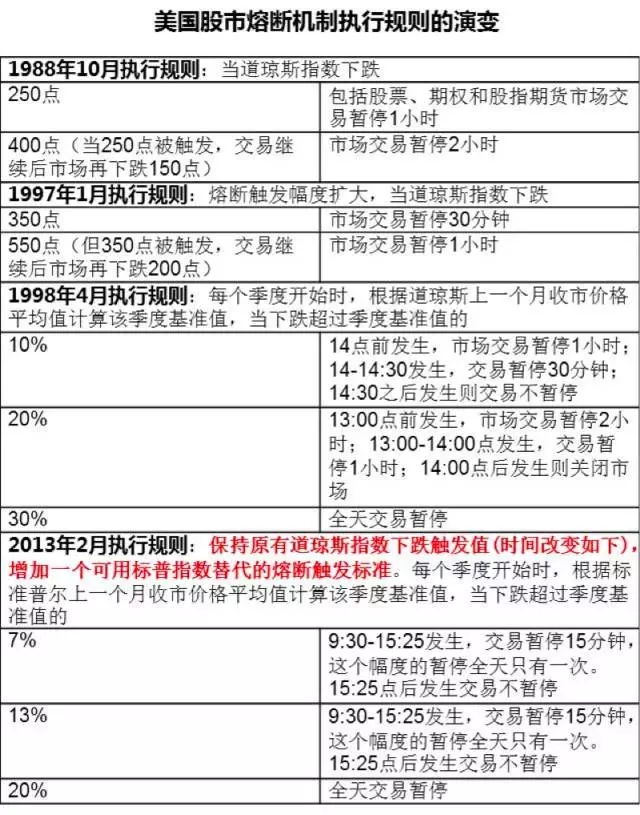

>>>>小诺领读 在A股经历了四天四次熔断的“精彩”大戏后,昨晚,证监会紧急决定自今日起暂停熔断机制。究竟是什么原因让中国市场的熔断“轻而易举”被触发?而美股的熔断却难于上青天?且看熔断机制研究专家、诺亚香港财富管理研究总监夏春教授的精彩分析! 去年7月31日发表在“财新网”的《改进涨跌停板,探讨泡沫产生机制》和12月10日发表在“金融时报中文网”的《金融市场熔断机制利弊谈》两篇文章中,我介绍了美国的熔断机制和现在人人耳熟能详的“磁石/磁吸效应”,并且指出中国设置的两级熔断触发值5%和7%过低。之所以这么说,我们可以对比一下美国熔断机制产生的情况: 1987年10月19日(黑色星期一),道琼斯指数下跌508点或22.6%后,美国因此考虑引入熔断机制。在1988年10月首次开始实施时,规定的第一和第二级触发下跌点数为250和400点,大致相当于道指相对9月底水平下跌11.6%和18.6%。

很可能因为两级触发条件设置得过高,熔断在此后的8年多时间里迟迟不来,美国证监会于是在1997年1月调整了熔断触发值,表面上看,新的350和550点比原来的250点和400点高,可考虑到1996年12月底的道指水平,实际上,两级触发下跌点数只是分别对应下跌5.1%和8.1%。也许是希望通过调低下跌百分比来给市场一次有震慑力的熔断吧。 求仁得仁,盼望多年的熔断终于来了。1997年10月27日道指下跌超过554点(相当于7.2%),熔断机制被先后触发两次。市场下跌的主要原因是1997年7月初开始的东亚金融危机在3个月后由于投资者的投资组合调整而传播到美国。不过在10月28日,市场在最初的下跌186点后快速反转,收市上涨337点(4.7%)。顺带说一句,当时处在东亚金融危机漩涡中心,没有市场熔断机制的香港股市在这两天分别下跌了6%和14%。

就如同中国投资者一样,美国投资者对于首次出现的整个市场交易从暂停到完全停止有许多不满的声音,原因在于当道指下跌350点时触发第一级熔断时,只相当4.5%,这个幅度并不算大,在1945-1997年道指曾经有11次下跌超过此幅度。 但一天下跌7.2%就不是一个小数目了。按照历史数据,这样的下跌幅度平均要七八年才发生一次。对于新年四个交易日就两次遇上沪深300指数下跌7%导致市场交易完全停止的中国投资者来说,美国的发生如此幅度下跌的频率虽少,可毕竟损失也不算大吧。可谁知道,这次7%的下跌却让美国一位赫赫有名的投资大师栽了大跟头。 美股第一次熔断让投资大师走下神坛 此人名叫维克多·尼德尔霍夫。哈佛本科毕业后在芝加哥大学金融系取得博士学位,1967-1972年他任教于加州伯克利大学金融系,期间发表了无数如何从市场价格异常中赚钱的学术文章(顺带说一句,美国黑色星期一被普遍认为由一项叫做“投资组合保险”的金融创新造成的,而发明者是伯克利大学金融系的两位教授)。1980年,尼德尔霍夫开创了以自己名字命名的投资公司,并以出色的业绩吸引了乔治·索罗斯的注意,尼德尔霍夫一开始只是指导索罗斯如何进行商品和固定收益的投资(此前,索罗斯擅长的是股票和货币交易)。索罗斯后来干脆直接给了他1亿美元,让他成为量子基金的合伙人,还把儿子送去跟他学习如何做交易。据媒体报道,尼德尔霍夫1980-1996年的年化回报达到35%。在1996年他出版了一本畅销书《投机生涯》(The Education of ASpeculator)讲述自己的人生经历和投资经验,当时他的名望达到了顶峰,成为当时美国最有名的对冲基金大师之一。 可谁又知道在1997年10月27日市场下跌7.2%的那天,尼德尔霍夫却因为无法交付保证金,损失巨大而被迫关闭了自己的基金!原来他在泰铢上的头寸因为东亚金融危机而导致亏损,本来类似的损失他之前也多次经历,不算什么大事。但这回他却采用一种卖出“价外看跌期权”的策略来翻本,简言之,尼德尔霍夫发现历史上美国股指在一天下跌7%的概率只有1%,于是他卖出以7%下跌幅度的看跌期权,买方则得到市场价格下跌的保险。99%的时间内,这样的事件不会发生,尼德尔霍夫就从买方赚到一个保险费,虽然这样的价外期权极其便宜,但合同的量一上去,外加杠杆后的回报可是非常之高。现在大家叫这个“黑天鹅”策略,不过更形象的比喻是“在奔驰而来的火车头下捡硬币”策略。10月27日这只黑天鹅飞过,这辆火车头就从尼德尔霍夫身上轰隆隆地碾压过去啦。顺便说一句,尼德尔霍夫后来东山再起,在2001-2006年他的对冲基金投资达到50%的年化回报,可惜的是在2007年次贷危机中他的损失达到75%,不得不再次关闭基金。这位投资大师如此戏剧性的经历,从一个侧面反衬出7%的下跌是多么罕见的一件事情。 熔断机制只应在极端异常情况下被触发 由于市场对这次熔断触发的争议,外加学术界吵来吵去对熔断机制还有磁吸效应达不成共识,这回证监会倒是从善如流,开始考虑再次修改熔断触发条件。1998年1月,时任美国证监会主席阿瑟·李维特在参议院证券委员会就作证时表示,熔断机制只应该在极端异常的情况下被触发,何谓极端异常,李维特的原话是“当市场价格下跌剧烈到让流动性和信贷都枯竭了,或者市场出现恐慌驱动的螺旋式价格下跌”。我认为中国也应该以此标准作为熔断机制触发的条件。 三个月后,新的执行规则不仅扩大了熔断触发值的幅度,而且由原来的两级变成三级,10%,20%和30%。特别是,下跌触发的参照水平也并非以上一个交易日而定,而是由纽约交易所在每个季度开始时,根据上一个月的每日收市平均值来确定触发基准,我想这样做的目的是让熔断触发尽可能地避免受到短期股指水平的影响。这样的考虑值得我们学习借鉴。 新的三级触发值是个什么概念?即使在2008年金融危机爆发后最严重的10月和12月,道指先后创下单日下跌了7.3%,7.9%和7.7%,这离一级熔断需要的10%还差得远呢,虽然美国在1929-1933年的大萧条期间有四次介于8.4%到12.8%的单日跌幅,可这史上第二跌幅12.8%也和二级触发需要的20%距离遥远。 1998年4月的执行规则看来又成了一个无用的摆设,但2010年5月6日发生的“闪电崩盘”着实把市场吓了一大跳,短短五分钟道指下跌了999点,相当于9%,虽然没有触发股票市场熔断,但已经是黑色星期一之后最接近10%的一次。当指数期货市场被暂停交易几秒后,在接下来的15分钟内道指又上升了600多点。更奇怪的是,许多股票以完全不可思议的价格成交。比如苹果和苏富比出现10万美元一股的成交价,埃森哲出现1美分一股的成交价(通常价格在40美元)。 于是美国证监会又一次顺应市场自我保护的需要开始考虑如何对熔断机制进行修改,2011年讨论的新执行规则是在保留道琼斯指数触发标准的基础上,增添一个用标普500指数替换的标准,经过内部多次讨论和专家咨询后,新标准在2013年2月才开始执行(而中国在去年9月交易所提出方案到12月初定案,再到具体实施只有一个月时间,不仅讨论不充分,而且投资者交易缺乏)。同时更直接针对“闪电崩盘”于2012年1月开始执行个股的熔断机制,这个在《金融市场熔断机制利弊谈》里有详细的介绍。简单来说美国个股熔断的最大特点是根据个股的市值和流动性的差异来设置不同的交易暂停触发条件,而这样的规定普遍存在于英国、日本、韩国、新加坡、香港(将于今年年中实施)的个股熔断机制里,与我国固定的10%的涨跌停板形成鲜明的对比。 前面我们说了,1987年后道指就没有一次下跌达到10%的一级熔断条件,我们还说1997年以前道指和标普500指数实现7%跌幅在美国大约七八年发生一次,那么如何理解13%和20%的触发值?难度有多大?这个问题不容易直接回答,因为股指变动的概率分布很难被数学表述。但我们可以换一个方式来理解。假如股指变动符合正态分布,那么黑色星期一道指下跌22.6%发生的概率如何?数据显示,1980年1月1日到1987年10月16日,道指每日的波动的平均值约为0,标准差为1.16%,因此单日下跌22.6%相当于一个负20的标准差(22.6/1.16)事件,而在正态分布下其发生概率为2.8×10-89,这个数字什么概念?据估算宇宙已经存在了约150亿年,这相当于5×1017秒,这样,我们从宇宙诞生至今随机抓取一个特定秒的概率为2×10-18,而这个数要远远远远大于2.8×10-89。别忘了,黑色星期一发生时纽约交易所的历史不过是短短170年而已。由此可见,股指变动并不服从正态分布,而是现在大家常说的“肥尾分布”,但美股熔断难于上青天真算不上是夸张了。实际上从2013年到现在,标普指数单日变动幅度从-3.9%到3.9%。远离一级触发幅度7%,更别提其他两个幅度了。(本文主要讲的是集合竞价结束后市场进行连续交易阶段时候股票市场熔断发生概率,虽然说美股期指在开盘前后的熔断次数较多,但也安排了应对机制,使得开盘后受到的负面影响减小)。 暂停熔断机制是明智之举 反过来,沪深300指数2011年来有105次盘中波动超过5%,33次超过7%。拿更近期的数据来说,从2015年6月8日沪深300指数见顶至9月7日的60多个交易日,就有12次符合熔断机制,平均每5个交易日触发一次,且其中未计及开市期间升或跌逾5%的交易日,可以说全世界都找不到这么容易的市场触发熔断了,和李维特对熔断机制的理解差距太大。 行文至此传来熔断机制在中国暂停的正式声明,应该说这一决定是明智和实事求是的。去年股灾后提议市场交易暂停的声音不少,证监会和交易所考虑引入熔断机制向机构征询意见,两周内收到的上千份答复大多数是赞同的,反映出券商和基金对熔断机制的了解和认识不深。我觉得接下来的研究有几个方向可以探讨: 第一,如果研究确认在现有涨跌停板和T+1制度并存下,加一个熔断机制弊端过大或者无法发挥其目的,则可以彻底取消,也应该同时研究是否应该引入和个股市值和流动性匹配的涨跌停触发幅度; 第二,如果想保留并改进熔断机制,则必须提高触发值,尽可能使盘中熔断不发生或者几年才发生一次,触发难于上青天才接近于李维特清楚阐述的合理标准。更高的熔断触发值也意味着要对涨跌停幅度进行向上调整; 第三,也可以考虑一些技术性调整,比如学习德国不直接公开触发标准,而把决策权交由一个资深专家委员会。或者考虑根据在每季初宣布一个基于上一个月或者季度平均收市价作为触发基准,同时必须调高熔断触发幅度。

作者:诺亚香港财富管理研究总监、香港大学工商管理硕士课程教授 夏春

|

其他动态 |